投資の世界において、ウォーレン・バフェットの名前を知らない人はいないでしょう。

しかし、そのバフェットが「私の投資人生の基礎を築いた」と公言し、生涯師と仰いだ人物がいたことをご存知でしょうか?

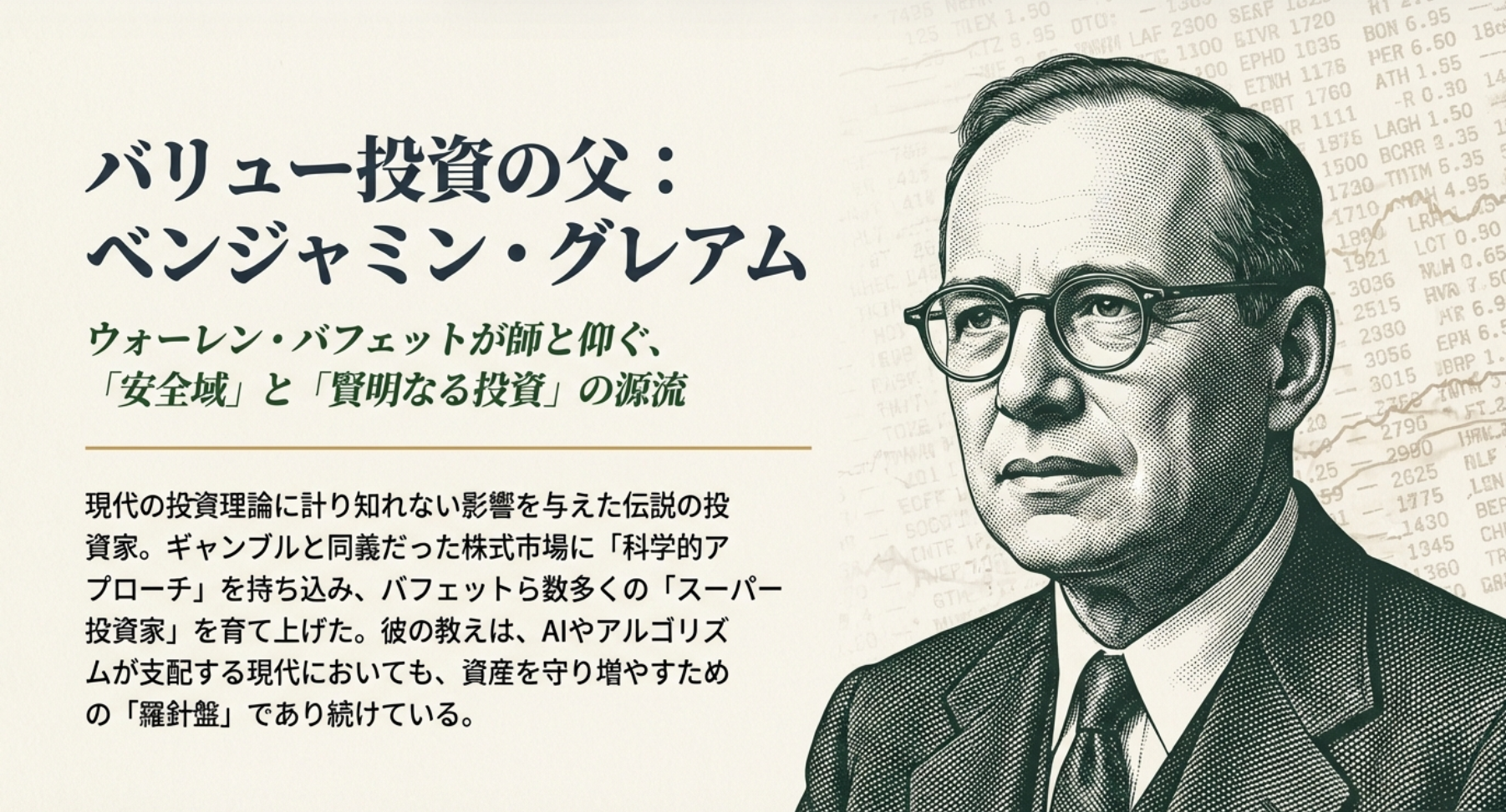

その人物こそ、ベンジャミン・グレアム。

「バリュー投資の父」と称される彼の教えは、混迷を極める現代の市場においてこそ、一筋の光明となります。

本記事では、グレアムの伝説的な生涯と、彼が遺した不滅の投資哲学のエッセンスを、特別に無料公開いたします。

なぜバフェットを含め、彼の教え子たちは市場平均を圧倒し続けることができたのか?

その秘密の一端を、これから紐解いていきましょう。

第1章 ベンジャミン・グレアムとは何者か:バリュー投資の父の全貌

1-1 ウォーレン・バフェットの師としての存在

投資でお金を稼ぎたいと思うなら、まず歴史上最も成功した投資家の声に耳を傾けるのが近道です。

ウォーレン・バフェットは、世界で最も尊敬される投資家の一人ですが、彼が尊敬し、師と仰いだのがベンジャミン・グレアムです。

バフェットは、コロンビア大学でグレアムの講義を受けるために、わざわざ入学先を変更したほどの熱烈な信奉者でした。

後にバフェットは、「私は85%がグレアムで、15%がフィッシャーだ」と語っています。

つまり、バフェットの投資スタイルの根幹は、グレアムから学んだものなのです。

グレアムの教えを受け継いだのはバフェットだけではありません。

ウォルター・シュロス、トム・ナップ、ビル・ルアンなど、グレアムの下で学んだ弟子たちは皆、驚異的な投資成績を残しました。

彼らに共通しているのは、グレアムが構築した「バリュー投資」という確固たる哲学です。

1-2 バリュー投資の創始者

グレアムが「バリュー投資の父」と呼ばれる所以は、彼が投資を「感覚」の世界から「分析」の世界へと引き上げた点にあります。

彼が登場する以前、株式投資はギャンブルに近いものでした。

人々は噂や直感、あるいは株価の動きだけを見て売買を行っていました。

しかしグレアムは、企業の財務諸表を徹底的に分析し、その企業が持つ「本質的価値」を算出する方法を体系化しました。

そして、市場価格がその本質的価値よりも大幅に安いときにのみ購入するという手法を提唱したのです。

これがバリュー投資の原点です。

この手法は、当時のウォール街にとっては革命的なものでした。

それまで曖昧だった投資判断に、数学的かつ論理的な裏付けを与えたのです。

第6章 ベンジャミン・グレアムの投資哲学と原則

6-1 投資哲学の形成過程

ベンジャミン・グレアムの投資哲学は、一朝一夕に形成されたものではありません。

それは彼の人生経験、特に幼少期の貧困体験と1929年の大暴落での損失から生まれた、深い洞察の産物です。

グレアムの哲学の根底にあるのは、投資における「安全性」への強いこだわりです。

彼は高いリターンを追求することよりも、まず損失を避けることを優先しました。

この姿勢は、かつて経済的困窮を経験した者としての実感に基づくものでした。

お金を増やすことよりも、お金を失わないことがいかに重要かを、彼は身をもって知っていたのです。

グレアムの哲学はまた、市場の非効率性への信念に基づいています。

彼は市場が常に正しいわけではなく、個別銘柄の価格が本質的価値から大きく乖離することがあると考えました。

この乖離を見出し、利用することが賢明な投資家の仕事だというのが彼の基本的な考えでした。

6-2 投資と投機の明確な区別

グレアムの投資哲学において最も重要な概念の一つが、投資と投機の区別です。

彼の定義によれば、投資とは「徹底的な分析に基づき、元本の安全性と適切なリターンを約束する行為」です。

この定義を満たさないものは、たとえ利益を生んでも投資とは呼べず、投機に分類されます。

グレアムはこの区別を非常に重視し、多くの投資家が自分の行動が投資だと思い込んでいるが、実際には投機であることが多いと指摘しました。

例えば、株価の値上がりを期待して人気銘柄を購入することは、多くの場合投機に該当します。

なぜなら、そこには徹底的な分析も、元本の安全性への配慮もないからです。

グレアムは投機を全面的に否定したわけではありませんが、投機を投資と混同することの危険性を警告しました。

自分の行動が投機であることを自覚し、失っても困らない資金で行うのであれば、投機も許容されうるというのが彼の立場でした。

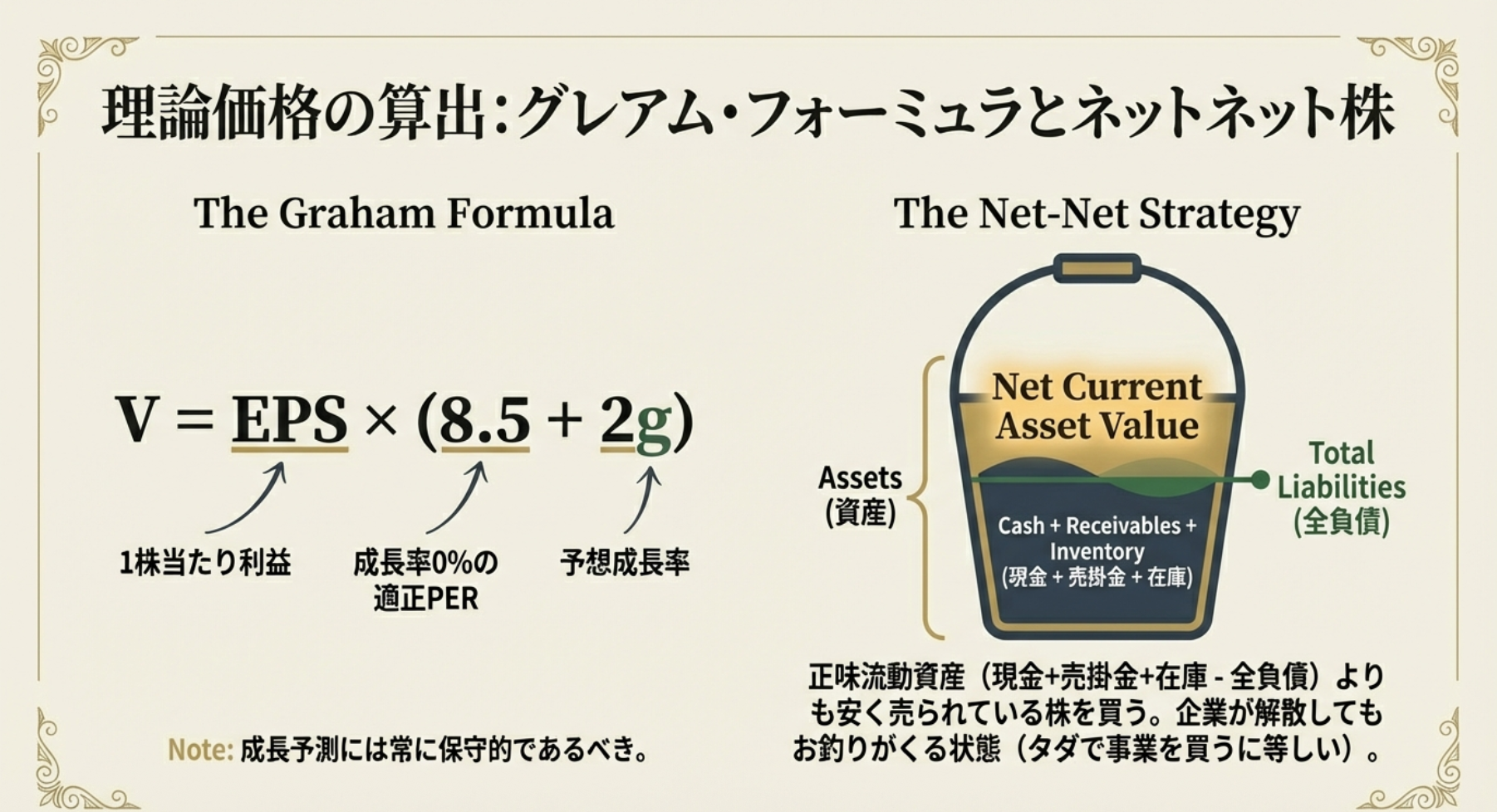

第7章 グレアム公式と株式評価の手法

7-1 グレアム公式とは何か

ベンジャミン・グレアムは、株式の本質的価値を算出するための定量的な公式を開発しました。

この「グレアム公式」は、「賢明なる投資家」の中で紹介され、多くの投資家に活用されてきました。

グレアム公式の基本形は以下のような構造を持っています。

本質的価値 = EPS × (8.5 + 2g)

ここで、EPSは1株当たり利益、gは今後7年から10年間の予想年間成長率(パーセント表記)を表します。

8.5という数値は、成長がゼロの企業に対する適正PERとしてグレアムが設定したものです。

この公式は、企業の現在の収益力と将来の成長見通しを組み合わせて、本質的価値を算出する試みです。

7-6 グレアム数の概念

グレアム数(Graham Number)は、PERとPBRを組み合わせた評価手法です。

この手法では、PERとPBRの積が22.5を超えない銘柄を投資対象として好ましいとします。

22.5という数値は、グレアムが推奨したPER15倍とPBR1.5倍の積から導き出されています。

グレアム数は以下の式で計算できます。

グレアム数 = √(22.5 × EPS × BVPS)

ここで、EPSは1株当たり利益、BVPSは1株当たり純資産を表します。

株価がグレアム数を下回っている場合、その銘柄はグレアムの基準から見て割安と判断できます。

この手法は、収益力と資産価値の両面から企業を評価する点で、バランスの取れたアプローチといえます。

7-7 ネットネット株戦略

グレアムが開発した最も有名な投資戦略の一つが「ネットネット株」戦略です。

この戦略は、企業の純流動資産価値(NCAV)よりも時価総額が低い銘柄を購入するというものです。

純流動資産価値は、流動資産から全負債を差し引いて計算されます。

NCAV = 流動資産 – 総負債

このような銘柄は、理論上、会社を清算した場合に株主に戻ってくる価値よりも低い価格で取引されています。

つまり、継続企業としての価値がゼロ以下と評価されているに等しいのです。

グレアムはこのような極端な割安株を見つけ出し、分散投資することで、高いリターンを得ることができると主張しました。

第8章 ミスター・マーケットの寓話と市場心理

8-1 ミスター・マーケットとは

「ミスター・マーケット」は、ベンジャミン・グレアムが「賢明なる投資家」で紹介した寓話的な概念です。

この概念は、株式市場の本質を見事に捉えており、投資家に対する重要な教訓を含んでいます。

グレアムは読者に対して、次のような状況を想像するよう求めました。

あなたは非公開企業の株式を所有しています。

その企業の株式を、あなたと同様に所有しているビジネスパートナーがいます。

このパートナーの名前が「ミスター・マーケット」です。

ミスター・マーケットは毎日あなたを訪ね、自分の持ち分を売りたい、あるいはあなたの持ち分を買いたいと申し出てきます。

問題は、このミスター・マーケットが感情的に非常に不安定な人物だということです。

8-3 ミスター・マーケットとの正しい付き合い方

グレアムの教えの核心は、ミスター・マーケットとの正しい付き合い方にあります。

まず、あなたにはミスター・マーケットの申し出を受け入れる義務はありません。

彼が毎日訪ねてくるからといって、毎日取引をする必要はないのです。

彼の申し出が魅力的でないと思えば、単に無視すればよいのです。

次に、ミスター・マーケットを導き手として扱ってはいけません。

彼が高い価格を提示しているからといって、事業の価値が高いと結論づけてはなりません。

彼が低い価格を提示しているからといって、事業の価値が低いと結論づけてもいけません。

ミスター・マーケットはあなたに情報を提供しているのではなく、取引の機会を提供しているだけなのです。

第9章 安全域の概念:投資の中心原理

9-1 安全域とは何か

「安全域」(Margin of Safety)は、ベンジャミン・グレアムの投資哲学における最も重要な概念です。

グレアム自身、「賢明なる投資家」の中で「安全域こそが投資の中心的な概念である」と明言しています。

安全域とは、簡潔に言えば、本質的価値と購入価格の差のことです。

例えば、ある株式の本質的価値を100円と見積もり、それを70円で購入した場合、30円分の安全域があることになります。

この30円分が、分析の誤りや予期せぬ事態に対する緩衝材となるのです。

9-3 橋の耐荷重の比喩

グレアムは安全域を説明するために、橋の耐荷重という比喩を用いました。

橋を設計するエンジニアは、予想される最大荷重よりも大きな耐荷重を持つように設計します。

例えば、10トンの荷重が予想される場合、30トンの耐荷重を持つ橋を建設するかもしれません。

この差が「安全域」です。

なぜこのような余裕が必要なのでしょうか。

それは、予想を超える荷重がかかる可能性があり、また、材料の強度にも不確実性があるからです。

投資においても同様のことがいえます。

企業価値の見積もりには不確実性があり、また、予期せぬ悪い事態が起こる可能性があります。

安全域を確保することで、こうした不確実性に対処することができるのです。

付録K:グレアムの代表的投資事例 ― GEICO

GEICOへの投資の経緯

GEICOへの投資は、グレアムの最も成功した投資の一つとして知られています。

GEICO(Government Employees Insurance Company)は、政府職員向けの自動車保険を専門とする保険会社でした。

グレアム・ニューマン・コーポレーションは1948年に、GEICOの株式の約50%を取得しました。

この投資は、当時の規制上の理由から、グレアム・ニューマンの投資家に直接分配されました。

GEICOの事業モデル

GEICOの事業モデルは、当時としては革新的なものでした。

同社は代理店を通さず、顧客に直接保険を販売するダイレクト・マーケティング方式を採用していました。

これにより、代理店手数料を削減し、より低い保険料を顧客に提供することができました。

また、政府職員という比較的リスクの低い顧客層をターゲットにしていたため、損害率も低く抑えられていました。

投資成果

GEICOへの投資は、グレアムの投資家に莫大なリターンをもたらしました。

投資後数十年間で、GEICOの株価は数百倍に成長しました。

この一つの投資だけで、グレアム・ニューマンの他のすべての投資を合わせた以上のリターンを生み出したといわれています。

GEICOへの投資は、グレアムの伝説的な投資実績の象徴となっています。

バフェットとGEICO

興味深いことに、GEICOはその後、ウォーレン・バフェットにとっても重要な投資対象となりました。

バフェットは若い頃からGEICOに興味を持ち、1951年に同社を訪問して当時のCEOと面談しています。

その後、1970年代にGEICOが経営危機に陥った際、バフェットは同社に投資し、最終的には完全買収しました。

今日、GEICOはバークシャー・ハサウェイの傘下で、アメリカ最大級の自動車保険会社として成功を続けています。

師弟が同じ企業に投資し、両者が大きな成功を収めたという事実は、グレアムとバフェットの関係の深さを象徴しています。

本格的にバリュー投資を学びたい方へ

ここまで読んでいただき、ありがとうございます。

ベンジャミン・グレアムの教えは、投資で成功するための「不変の原理」です。

しかし、今回ご紹介したのは、彼の深遠な哲学のほんの入り口に過ぎません。

本記事の完全版では、さらに以下の内容を詳しく解説しています。

- 「賢明なる投資家」「証券分析」の完全解説:名著の重要ポイントを網羅

- グレアム公式と具体的な計算手法:実際に適正株価を算出する方法

- 防衛的投資家・積極的投資家のための銘柄選択リスト:グレアムが提唱した体系的な基準

- 歴史的ケーススタディ(GEICOなど):グレアムが実際にどう投資したか

- 現代市場での実践ガイド:ETFやネット情報の活用法

完全版記事で、伝説の投資家の全てを学び尽くしませんか?

関連記事を読むことでさらに世界の有名投資家達の思考や人物像を深く知ることができます。

コメント